Las mejores estrategias de inversión para principiantes

Apr 20, 2022

Alcanzar la seguridad financiera inmediatamente puede ser complicado, especialmente cuando se trata de cubrir los gastos diarios y lidiar con la inflación. Pero una vez que controles tus facturas mensuales y ahorres algo de dinero para cualquier emergencia, es hora de comenzar a invertir.

Como principiante, saber qué invertir y cómo hacerlo, puede ser un poco confuso. Pero no te preocupes nuestra guía paso a paso te ayudará a responder tus preguntas.

Aspectos clave

- Una estrategia de inversión bien definida es fundamental para gestionar los riesgos y optimizar la rentabilidad de las inversiones.

- Hay muchas estrategias de inversión para principiantes y otras más avanzadas entre las que se puede elegir, que se adaptan a diferentes tolerancias al riesgo y objetivos financieros.

- Al hacer operaciones es esencial seguir algunos pasos, los cuales incluyen decidir cuánto invertir, abrir una cuenta y seleccionar una estrategia adecuada.

- Cada estrategia de inversión y tipo de activo tiene sus propios riesgos inherentes, y uno de ellos es considerar la tolerancia al riesgo antes de tomar decisiones de inversión.

¿Por qué es importante la estrategia de inversión?

Para lograr cualquier cosa en la vida hay que seguir algún tipo de estrategia, y lo mismo ocurre con las inversiones. No puedes simplemente poner todo tu dinero en cualquier activo, ya que el proceso de conseguir ganancias es complejo y precisa de planificación previa.

La estrategia de inversión es importante porque proporciona una hoja de ruta personalizada para generar ingresos a través de diversas fuentes, teniendo en cuenta tus objetivos financieros personales, tu tolerancia al riesgo y tus circunstancias personales.

Una estrategia de inversión bien optimizada puede ayudarte a navegar por diferentes opciones de inversión, cada una de las cuales requiere diferentes niveles de compromiso y capital. De hecho, un estudio del Pew Research Center descubrió que más de la mitad de los estadounidenses emplean algún tipo de estrategia de inversión.

Las motivaciones para invertir son diferentes en cada persona, pero en última instancia, se trata de fortalecer la posición financiera personal. Un plan de inversión cuidadosamente diseñado puede maximizar tus recursos y ofrecerte estabilidad financiera.

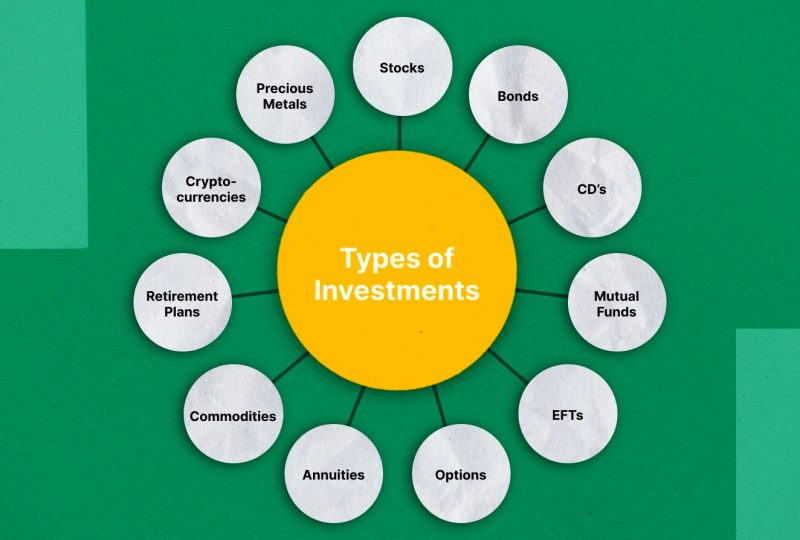

Tipos principales de inversiones

Históricamente, tres tipos principales de inversiones han mostrado resultados prometedores, lo que los convierte en puntos de partida excelentes para quienes apenas comienzan a invertir. Recuerda que cada opción de inversión tiene su propio nivel de riesgo e implicaciones.

- Acciones

Al comprar acciones, básicamente estás comprando una acción en una empresa a la que crees que le irá bien. La inversión en el mercado de valores implica mucha fluctuación y cierto riesgo, pero una estrategia a largo plazo y una gestión profesional del portfolio puede ayudarte a compensar esto.

- Bonos

Si prefieres un enfoque a largo plazo de bajo riesgo, los bonos pueden ser el camino a seguir. Ya sean emitidos por una empresa o por el gobierno, los bonos proporcionan rendimientos a través del pago de intereses. Aunque es posible que no ofrezcan rendimientos altos, son una opción sólida para diversificar tu cartera de inversiones.

- Fondos mutuos

Estas cuentas administradas por profesionales ponen tu dinero con el capital de otros inversionistas y lo asignan a varias inversiones, como acciones y bonos. Con una estrategia de inversión predefinida, los fondos mutuos pueden requerir inversiones mínimas más altas que otras alternativas, pero generalmente se sabe que funcionan bien. Comprender estos tipos básicos de inversión es fundamental al construir una base para tu viaje financiero.

Las 10 mejores estrategias de inversión para principiantes

Una estrategia de inversión sólida suele tardar en mostrar resultados, así que no esperes hacerte rico de la noche a la mañana. Es fundamental empezar a invertir con una idea clara de lo que es posible y lo que no. Ahora, conozcamos diez estrategias de inversión populares perfectas para principiantes.

1. Comprar y mantener

Una estrategia de inversión de comprar y mantener (buy-and-hold) es un enfoque probado que ha demostrado su eficacia en repetidas ocasiones. Como sugiere el nombre, este método consiste en comprar una inversión y conservarla durante un período prolongado; lol ideal es no venderla nunca, pero conservarla durante al menos 3-5 años.

Al centrarte en las ganancias a largo plazo y pensar como un propietario, esta estrategia de inversión evita las trampas del trading activo que a menudo obstaculizan los rendimientos de muchos inversores. El éxito en el enfoque buy-and-hold se basa en el rendimiento del negocio subyacente a lo largo del tiempo, lo que podría permitirte descubrir a los mayores ganadores del mercado y multiplicar considerablemente tu inversión original.

Uno de los aspectos más atractivos de esta estrategia es su simplicidad: una vez que te comprometes a no vender nunca, no tienes que pensar constantemente en ello. Este enfoque te ayuda a evitar los impuestos sobre las ganancias de capital, que pueden afectar negativamente a los rendimientos. Como inversionista a largo plazo, no estarás monitoreando constantemente el mercado como lo hacen los traders, lo que te da más tiempo para disfrutar de otras actividades en vez de estar pegado a las fluctuaciones del mercado.

2. Comprar fondos indexados

En la estrategia de compra de fondos indexados se trata de identificar un índice bursátil prometedor e invertir en un fondo indexado basado en él. Índices conocidos como el Standard, Poor’s 500 y Nasdaq Composite, consisten en numerosas acciones de alto rendimiento, lo que te ofrece una variedad diversificada de inversiones, incluso si es tu única participación.

En vez de intentar superar al mercado, este enfoque implica poseer el mercado a través del fondo y cosechar sus beneficios. La combinación de la estrategia de comprar fondos indexados con una mentalidad de comprar y mantener, ofrece el camino directo hacia resultados potencialmente impresionantes. Tu rendimiento reflejará el promedio ponderado de los activos del índice y, con una cartera diversificada, tendrás un riesgo menor en comparación con tener solo unas cuantas acciones individuales.

Además, la estrategia de compra de fondos indexados simplifica el proceso de inversión, ya que no tienes que analizar acciones de manera individual. Este enfoque de bajo mantenimiento te permite disfrutar más de otros aspectos de la vida, mientras tu dinero continúa trabajando para ti.

3. Index And A Few

La estrategia “index and a few” combina los beneficios de invertir en fondos indexados con una pequeña selección de acciones individuales. Por ejemplo, puedes asignar el 94% de tu dinero a fondos indexados e invertir el 3% en empresas como Apple y Amazon, suponiendo que creas que tienen buenas perspectivas a largo plazo. Este enfoque permite a los principiantes mantener una estrategia de índice predominantemente de bajo riesgo mientras obtienen exposición a acciones específicas que encuentran atractivas.

Al combinar los mejores aspectos de la estrategia de fondos indexados (riesgo reducido, esfuerzo mínimo y rendimientos potenciales prometedores), este método está dirigido a inversores que desean incursionarse en posiciones de acciones individuales. Sirve como una introducción al análisis e inversión en acciones sin las altas apuestas que conllevan estrategias más agresivas. Incluso si estas inversiones individuales no funcionan, el impacto general en tu cartera será limitado, por lo que es una opción adecuada para los principiantes que buscan adentrarse en la inversión en acciones.

4. Inversión de ingresos

La inversión de ingresos implica mantener activos que generan pagos regulares en efectivo, generalmente en forma de dividendos en acciones e intereses de bonos. El alquiler de propiedades es un ejemplo común de inversión de ingresos, ya que puedes obtener ingresos de un alquiler mensual. Una parte de tu rendimiento se ofrece en efectivo que puedes gastar como quieras o reinvertir en acciones y bonos adicionales. Puedes beneficiarte de ganancias de capital junto con ingresos en efectivo con acciones de ingresos.

Implementar una estrategia de inversión de ingresos es sencillo, se utilizan fondos indexados u otros fondos orientados a los ingresos, lo que elimina la necesidad de elegir acciones y bonos individuales. Estas inversiones suelen exhibir fluctuaciones más bajas en comparación con otras clases de activos y ofrecen la seguridad de pagos en efectivo consistentes. Además, las acciones con dividendos de alta calidad a menudo aumentan sus pagos con el tiempo, lo que aumenta tus ingresos sin ningún esfuerzo adicional de tu parte.

5. Promedio de costo en dólares

El promedio de costo en dólares (dollar-cost averaging) es una estrategia que consiste en invertir constantemente una cantidad fija de dinero a intervalos regulares, independientemente de las condiciones del mercado. Por ejemplo, puedes elegir invertir 1,000$ cada mes o 250$ cada semana. Este enfoque sistemático te permite distribuir tus puntos de compra a lo largo del tiempo.

Uno de los principales beneficios del promedio de costo en dólares es que mitiga el riesgo de una mala sincronización del mercado o de invertir todo tu dinero a la vez. Al promediar tu precio de compra a lo largo del tiempo, te aseguras de no comprar demasiado alto, lo que puede ser particularmente ventajoso en mercados volátiles. Este método también ayuda a establecer una rutina de inversión disciplinada, que puede conducir a una cartera más sustancial a largo plazo.

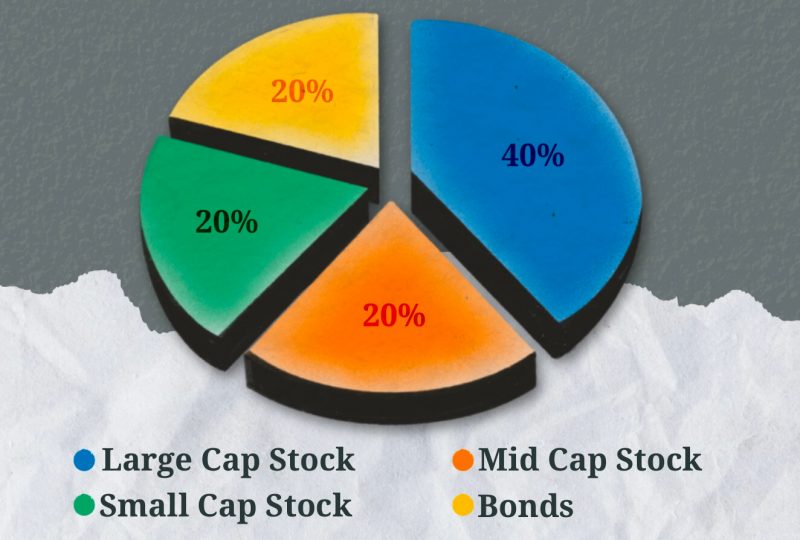

6. Asignación táctica de activos

La asignación táctica de activos es una estrategia de inversión activa que rastrea las tendencias del mercado para identificar oportunidades y lograr rendimientos óptimos. El objetivo principal es mejorar el rendimiento de tu cartera manteniendo una asignación de activos más amplia, similar al enfoque de asignación estratégica de activos.

La asignación táctica de activos implica seleccionar una combinación de inversión objetivo, como el 60% en acciones y el 40% en bonos, y reequilibrar periódicamente para alinearte con estas proporciones. Con la asignación táctica de activos estableces tu asignación objetivo al crear tu cartera, pero puedes modificar temporalmente tus asignaciones para capitalizar una acción o un sector próspero.

Después de lograr los rendimientos deseados a corto plazo y disminuir el impulso de una acción o sector específico, vuelves a tu asignación de activos de referencia original. Por ejemplo, si una acción tecnológica en particular está funcionando bien, puedes decidir invertir mientras los precios siguen subiendo pero no están demasiado altos. Esta decisión cambia tu asignación de acciones del 60% al 70%. Una vez que el precio de las acciones se estabilice unos meses más tarde, puedes venderlas para obtener ganancias y ajustar tu asignación a tus parámetros iniciales.

7. Inversiones con asesores robóticos

Los asesores robóticos son plataformas de inversión online asequibles que utilizan algoritmos de software para crear y administrar carteras de inversión. Mientras que los profesionales financieros suelen desarrollar las estrategias utilizadas por los asesores robóticos, los ordenadores se encargan de la gestión diaria de estas carteras.

Las empresas de gestión de inversiones tradicionales y muchos asesores financieros a menudo requieren que los clientes mantengan saldos de cuenta significativos y cobran tarifas anuales de gestión altas. Por el contrario, la mayoría de los asesores robóticos tienen requisitos de saldo mínimo bajo o nulo y ofrecen tarifas anuales más rentables.

Los servicios proporcionados por los asesores robóticos incluyen la asignación automática de activos, el reequilibrio de la cartera y la optimización fiscal. Muchos también otorgan acceso a asesores financieros humanos para obtener ayuda con la planificación de inversiones. Como los asesores robóticos funcionan automáticamente y se puede acceder a ellos en línea, pueden acelerar el proceso de inversión y, por lo general, tardan solo unos minutos en configurarse.

8. Inversión Momentum

La inversión Momentum es una estrategia que se centra en capitalizar las tendencias existentes del mercado mediante la inversión en activos que ya están experimentando un rendimiento sólido. El principio central detrás de este enfoque es que los activos con un impulso positivo probablemente continuarán su trayectoria ascendente, mientras que aquellos con un impulso negativo continuarán cayendo.

A diferencia de las firmas tradicionales de administración de inversiones y los asesores financieros, que a menudo requieren que los clientes mantengan saldos de cuenta sustanciales y cobran tarifas altas, los inversionistas individuales pueden ejecutar inversiones dinámicas a un costo más bajo. Este enfoque les permite identificar e invertir en mercados emergentes sin demasiado riesgo.

La estrategia de inversión Momentum implica monitorear las tendencias y los datos del mercado, como los movimientos de precios y los volúmenes de trading, para identificar activos con un impulso prometedor. Una vez identificados, estos activos se añaden a la cartera del inversor, que se revisa y ajusta periódicamente en función de los últimos desarrollos del mercado.

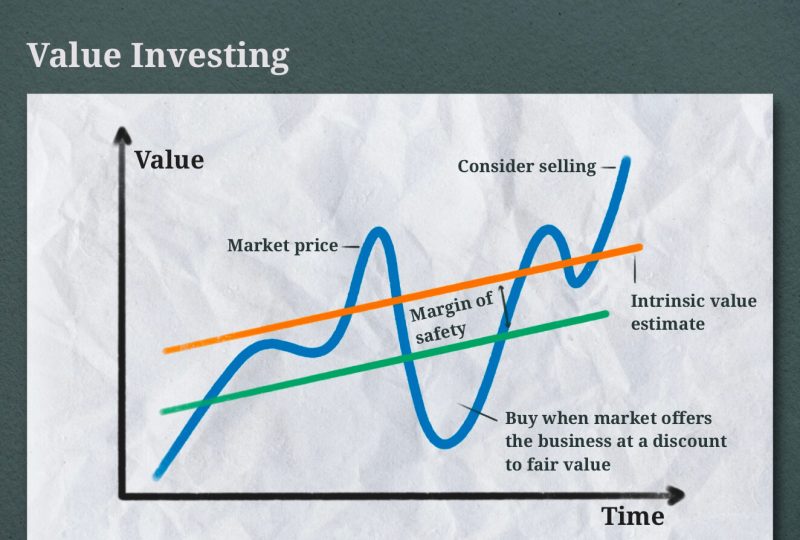

9. Inversión de valor

La inversión en valor es una estrategia que gira en torno a identificar e invertir en acciones que se cree que están infravaloradas en el mercado. Este enfoque se basa en la premisa de que el mercado a veces puede ser irracional, creando oportunidades para comprar acciones a un precio con descuento y potencialmente beneficiarse de ellas.

En vez de analizar grandes cantidades de datos financieros, los inversores de valor pueden elegir entre numerosos fondos mutuos de valor que ofrecen una colección diversificada de acciones que se consideran infravaloradas.

Para quienes prefieren un método más directo para identificar acciones infravaloradas, la relación precio-beneficio (P/E) es una herramienta valiosa. Esta relación se calcula dividiendo el precio de las acciones de una acción por sus ganancias por acción (EPS). Una relación P/E más baja sugiere que un inversionista paga menos por cada dólar de ganancias actuales, lo que lo convierte en un objetivo atractivo para los inversionistas de valor.

10. Inversión Socialmente Responsable (SRI)

La inversión socialmente responsable (Socially responsible investing, SRI) es una estrategia de inversión que busca generar retornos financieros e impacto social positivo para los inversionistas. Este enfoque implica invertir en empresas que contribuyen positivamente a la sociedad o al medio ambiente, como los proveedores de energía solar, evitando las que tienen un impacto negativo.

Varios nombres, incluidos la inversión basada en valores, la inversión sostenible y la inversión ética, conocen SRI. El acrónimo “SRI” también se utiliza para representar la inversión sostenible, responsable y de impacto. Algunos enfoques de SRI emplean factores ambientales, sociales y de gobernanza (ESG) como marco de referencia.

Los inversores interesados en SRI no solo consideran las métricas tradicionales como el rendimiento y los gastos, sino que también evalúan si las fuentes de ingresos y las prácticas comerciales de una empresa se alinean con sus valores. Como cada persona tiene sus propios valores, la definición de SRI puede variar entre los inversores.

A medida que aumenta la conciencia sobre el cambio climático y sus impactos, se espera que crezca la demanda de productos y servicios ecológicos, lo que hace que las inversiones en estas áreas sean potencialmente lucrativas. Al centrarse en empresas ambientalmente responsables, los inversores SRI pueden posicionarse para beneficiarse de la expansión anticipada de este segmento de mercado mientras apoyan un futuro sostenible. De esta manera, SRI sirve como una herramienta poderosa para impulsar un cambio positivo y generar retornos financieros a largo plazo.

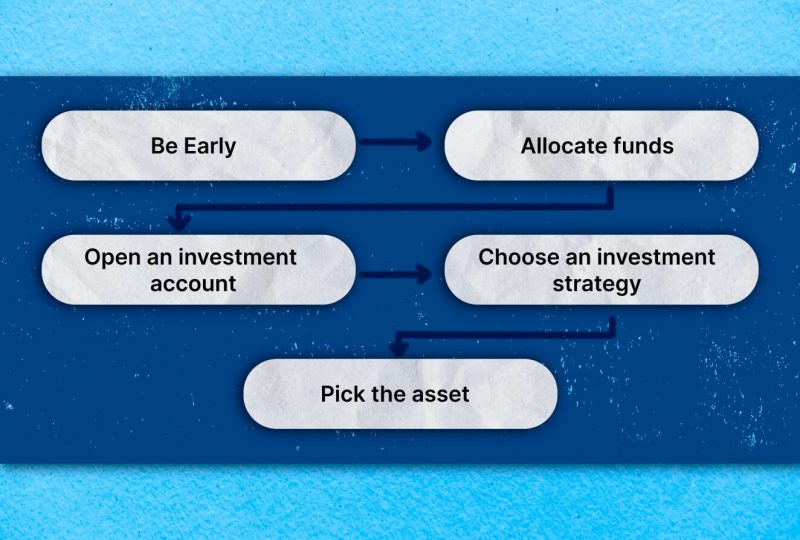

Primeros pasos – Cómo hacer tu primera inversión

Comenzar a invertir puede parecer abrumador, pero dar el primer paso puede generar un crecimiento financiero a largo plazo. Estos son los cinco pasos básicos que te ayudarán a hacer tu primera inversión:

- Empieza a invertir lo antes posible

El tiempo es tu mayor aliado a la hora de invertir. Cuanto antes comiences, más tiempo tendrá tu dinero para crecer y acumularse, aprovechando al máximo las fluctuaciones del mercado y construyendo una base financiera sólida.

- Decide cuánto invertir

Determina tu inversión inicial y reserva una cantidad mensual constante. Incluso las cantidades pequeñas pueden acumularse con el tiempo, así que no te desanimes si al principio no puedes invertir una gran cantidad.

- Abre una cuenta de inversión

Elige una firma de corretaje o asesor robótico para abrir una cuenta. Ten en cuenta factores como tarifas, mínimos de cuenta y opciones de inversión disponibles para tomar la mejor decisión posible.

- Elige una estrategia de inversión

Según tus objetivos financieros, tolerancia al riesgo y horizonte temporal, selecciona una estrategia que se adapte a tus necesidades. Esto podría incluir inversiones pasivas o activas, carteras diversificadas o centrarte en sectores específicos.

- Conoce tus opciones de inversión

Familiarízate con diferentes inversiones como acciones, bonos, exchange-traded funds (ETFs). Este conocimiento te ayudará a tomar decisiones informadas y navegar con confianza en el panorama de las inversiones.

Preguntas Frecuentes

- ¿Cuál es la mejor estrategia de inversión para un principiante?

No hay una respuesta única, ya que la mejor estrategia depende de tus objetivos financieros personales, tu tolerancia al riesgo y tu horizonte temporal. Sin embargo, las estrategias populares para principiantes incluyen buy-and-hold, fondos indexados y asesores robóticos.

- ¿Cómo puedo minimizar el riesgo al invertir?

La diversificación es fundamental para minimizar el riesgo. Invierte en una combinación de activos, como acciones, bonos y bienes raíces, para distribuir tu riesgo y reducir el impacto de las fluctuaciones del mercado.

- Como principiante, ¿puedo invertir en acciones individuales?

Sí, como principiante puedes invertir en acciones individuales, pero es fundamental investigar y analizar las empresas antes de invertir. Diversifica tu cartera para minimizar el riesgo y considera incorporar otras inversiones como fondos indexados o ETF.

- ¿Cuál es la diferencia entre inversión activa y pasiva?

La inversión activa implica elegir acciones o bonos individuales y negociar con frecuencia para superar el rendimiento del mercado. La inversión pasiva se centra en el crecimiento a largo plazo mediante el seguimiento de un índice de mercado, como el SP 500, con operaciones mínimas y costos más bajos.

- ¿Cómo abro una cuenta de inversión?

Para abrir una cuenta de inversión, elige una firma de corretaje de confianza o un asesor robótico y sigue su proceso de apertura de cuenta. Deberás proporcionar información personal, como tu nombre, dirección y DNI, y deposita fondos en la cuenta con un depósito inicial.

Conclusión

Recuerda, introducirte en el mundo de las inversiones puede ser una decisión inteligente para tu futuro financiero. Cada estrategia de inversión tiene su propio estilo y forma de gestionar los riesgos, así que asegúrate de elegir la que mejor se adapte a tus necesidades. Y no te preocupes por llegar tarde al mercado: nunca es demasiado tarde para comenzar a invertir.

Solo siga con la estrategia de inversión elegida, determine cuánto riesgo puede asumir y estará en camino de aprovechar al máximo las oportunidades que ofrece el mercado, preparándose para un futuro financiero brillante.